大中华区著名创业投资与 私募股权研究机构清科研究中心近日发布的《2010年第一季度中国企业上市研究报告》显示:在清科研究中心关注的境外13个市场和境内3个市场 上,2010年第一季度全球IPO交易如火如荼,全球共有167家企业上市,融资308.80亿美 元,平均每家企业融资1.85亿美元。其中,中国企业表现最为抢眼,多达110家企业在境内外市场上市,超越其他国家IPO总数近一倍;一季度中国企业上 市融资总额达193.53亿美元,占全球融资总额的62.7%,平均每家企业融资1.76亿美元(见表1)。在中国经济恢复速度领先全球、境内A股IPO 重启后持续升温的背景下,境内上市继续放量;尽管中国企业境外上市脚步略有放缓,但境内外上市总量和融资总额盘踞历史高位,并创下2007年以来一季度同 期新高。其中,上市企业数量较2009年同期增加105家,较2008年同期增加79家;融资额较2009年同期增加100.91倍,较2008年增加 71.7%。(见图1)

[page]

[page]

在市场的分布上,110家中国上市企业中有19家企业在海外各市场挂牌1,融资20.46亿美元,上市数量同比增加15家,融资额同比增加 9.77倍;境内资本市场魅力大增,吸引了高达91家企业上市,融资额为173.07亿美元,上市数量则同比增加了91家, 平均融资额为1.90亿美元。(见表2)

海外上市数量和融资额环比回落,同比增幅明显,市场、行业较集中

2010年第一季度,受各国宏观经济继续向好影响,海外各资本市场基本延续下半年的良好形势,各大股指盘整上行,各国新股发行较为活跃;但受通 胀及加息等不确定性因素影响,境外新股发行亦呈现谨慎迹象。在上述环境下,本季度共有19家中国企业在海外6个市场上市,合计融资20.46亿美元。环比 来看,中国企业海外上市活跃度略有下降,上市数量和融资额均较2009年第四季度有所回调,其中上市数量减少24家,融资额减少89.0%。但与历史年同 期相比,本季度中国企业海外上市依然保持上升势头,上市数量较去年同期增加15家,融资额则增加了9.77倍。(见图2)

市场分布方面,2010年第一季度中国企业海外IPO上市地点更趋集中。19家中国 企业集中于香港主板、NASDAQ和新加坡主板等市场上市,而香港则获得大多数企业的青睐。具体来看,9家企业均选择在香港主 板上市,合计融资13.78亿美元,分别占本季度中国企业海外上市总数的47.4%和融资总额的67.3%。NASDAQ、纽约证券交易所、新加坡主板和 韩国创业板本季度也均有中国企业上市,但上市数量相对较少,上市数量和融资额 分布也相对均衡。(见表3) [page]

[page]

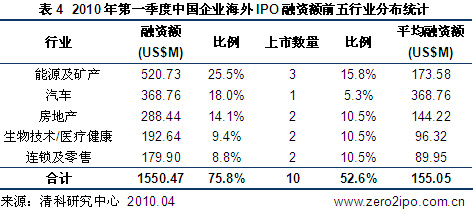

行业分布方面,本季度能源及矿产、汽车、房地产、生物技术/医疗健康和连锁及 零售五大行业的10家上市企业吸引到155.0亿美元投资,占据总融资额的75.8%。能源及矿产行业的三家上市企业吸引的5.21亿美元投资,可以占据 融资总额的25.5%;房地产、连锁及零售、清洁技术和生物技术/医疗健康行业各有2家上市企业,分别占总上市企业数量的10.5%,融资额度相对平均; 而汽车行业虽然仅有一家企业上市,但融资3.69亿美元,所占比例为18.0%,仅次于能源及矿产行业。(见表4)

境内IPO继续扩容放量,上市数量、金额创季度新高

2010年第一季度,受国内经济一马当先及创业板渐入佳境、外加股指期货及融资融券业务正式推出等重大利好影响,境内沪深市场IPO形势喜人, 中国企业境内上市呈现量价齐升的繁荣景象。本季度,共有91家企业在境内三个资本市场上市,融资额为173.07亿美元,平均每家上市企业融资1.90亿 美元。随着中国一重、中国西电等大盘股及华泰证券等明星蓝筹发售,资本市场充斥热点,上市数量及融资额双双创下2008年以来季度新高。本季度中国企业境 内上市依旧超越海外市场,上市数量较海外市场多72家,融资额则为海外市场的8.36倍。(见图3)

本季度,境内上市企业仍以中小企业为主。在境内上市的91家上市企业中,除在上海证券交易所上市的10家企业外,其余81家企业均在深圳证券交易所上市,其中在中小企业板上市的企业52家,创业板上市的企业29家。(见表5)

行业分布方面,与国际资本市场显示出不同的侧重,机械制造业上市数量和融资额均居榜首,18家上市企业融资52.96亿美元,分别占上市总数的 18.8%和融资总额的30.6%;金融行业,仅有华泰证券一家公司上市,融资额22.97亿美元,占融资总额的13.3%,位于机械制造行业之后。化工 原料及加工行业位居第三位,共有10家企业上市整体融资19.24亿美元;能源化工行业上市企业虽然数量较少,但是13.25亿美元已经超越IT产业中 13家上市企业的融资总金额。(见表6)[page]

VC/PE支持企业上市热度持续,不同市场和行业投资回报迥异

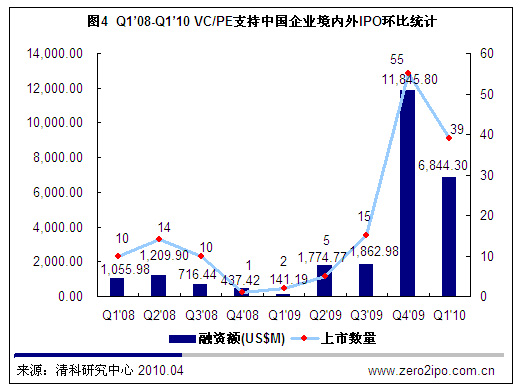

由于国内IPO市场熠熠生辉的表现和活跃的国际资本市场的共同作用,第一季度共有39家具有创投和私募股权投资背景的中国企业在境内外市场上 市,合计融资68.44亿美元。与处于低谷的2009年同期相比,本季度VC/PE支持的上市企业数量增加37家,融资额增加逾48倍;与2008年同期 相比,上市公司增加29家与融资金额增加8.55倍,显示出创投和私募股权机构退出的活跃。

39家VC/PE支持的上市企业为其背后的72支投资基金带来了8.74倍的平均投资回报,其中境内上市的企业为VC/PE带来的平均投资回报 倍数为10.60倍,海外上市的企业为投资者带来的平均投资回报倍数为2.85倍。从具体的市场来看,深圳中小企业板和深圳创业板为投资机构带来的平均投 资回报较高,均超过10倍,其次是纽约证券交易所和上海证券交易所,其余几个市场为投资机构带来的平均投资回报相对较低,均低于3倍。行业方面,IT行 业、机械制造、清洁技术、食品&饮料行业上市的VC/PE支持企业为投资机构带来的平均投资回报较高,分别为15.78倍、13.53倍、 10.16倍和10.05倍。(表7和图5)

注:从2009年第一季度开始,清 科研究中心《中国企业上市研究报告》系列中的海外研究市场范围由原十一个扩大到十三个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、 香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易 所,其中伦敦证券交易所主板和韩国交易所主板为新增加的市场,特此说明。

未经允许不得转载:金蝶精斗云 » Q1中国过百企业IPO 总额达193亿美元

金蝶精斗云

金蝶精斗云